Блог им. GlobalInvestfund |Whoosh — сезонность никуда не делась

- 27 марта 2024, 13:01

- |

🛴 Whoosh — сезонность никуда не делась

Компания отчиталась за 2023 год. Сможет ли Whoosh продолжать рост в условиях конкуренции с Яндексом? Посмотрим на основные результаты.

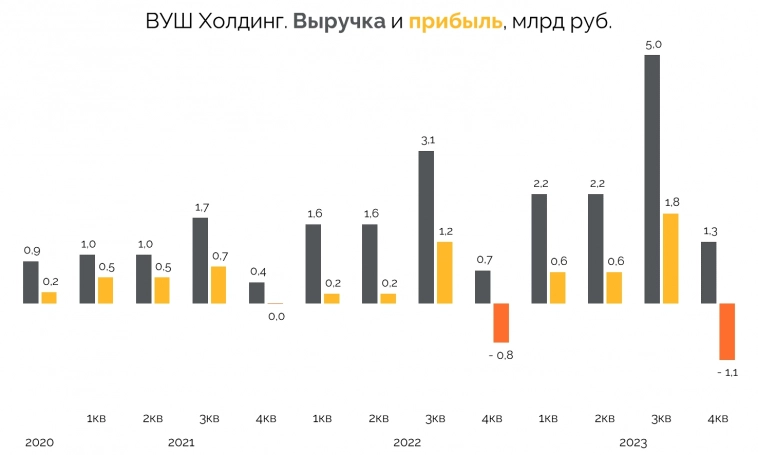

📊 Финансовые результаты 2023 года

🟣Выручка компании выросла на 54% г/г — 10,7 млрд руб.

🟣Операционная прибыль увеличилась с 1,4 млрд руб. до 2,6 млрд руб.

🟣Рентабельность по операционной прибыли выросла с 20% до 25%.

🟣Чистая прибыль показала рост с 0,83 млрд руб. до 1,9 млрд руб.

🛴 Поездок становится больше. А их продолжительность меньше.

Рост выручки был достигнут за счет увеличения количества поездок на 87% — до 103,9 млн. Расчетная выручка с одной поездки снизилась с 125 руб. до 103 руб.

❗️ Новые долги пойдут на инвестпрограмму

Помимо привлеченных ресурсов в III квартале 2023 года компания привлекла еще 1,2 млрд руб. долга в IV квартале. ND/EBITDA — 1,9х.

Привлеченные средства целиком пошли на инвестпрограмму. При этом стоимость приобретения одного СИМ сократилась с 69 до 58 тыс. руб.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. GlobalInvestfund |Эталон — акции летят вниз. Что случилось?

- 25 марта 2024, 20:13

- |

🏠 Эталон — акции летят вниз. Что случилось?

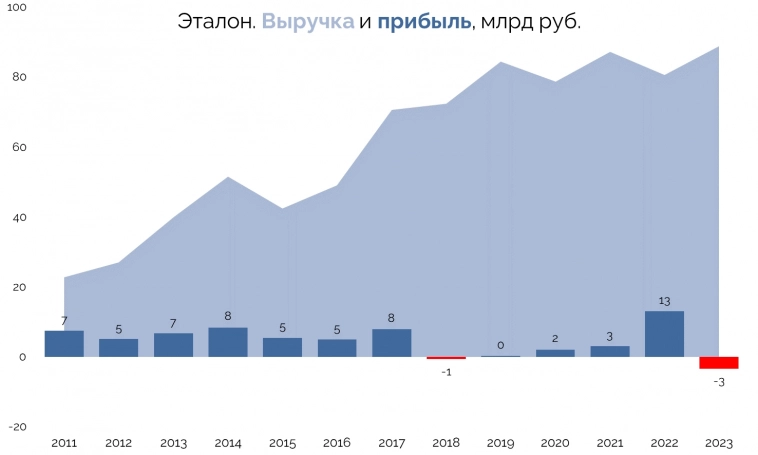

Рынок ждал возращения к выплатам дивов. Но компания разочаровала своей отчетностью. Уже нет никаких шансов получить дивиденды?

Что нужно знать про отчет?

Выручка во втором полугодии выросла на 17,2% — до 56 млрд руб. По году — на 10% — до 88,8 млрд руб. Основное влияние оказали рост продаж в регионах и стабильность цен.

❗️ Мы ждали выручку существенно больше — около 105 млрд руб.

Второй негативный момент — рост сальдо прочих доходов/расходов до 4,6 млрд руб. против 2 млрд руб. годом ранее.

🥊 Последний удар нанесли процентные расходы.

Расходы выросли до 8,8 млрд руб. во втором полугодии 2023 года. Компания получила чистый убыток в полугодии — 1,3 млрд руб. По году — 3,4 млрд руб.

❓ И как обстоят дела с долгами?

Общий долг за год вырос до 118,6 млрд руб. Даже с учетом денег на счетах Эскроу долговая нагрузка по шкале ND/EBITDA ~ 2х.

⭐️ Мнение GIF

Компания не смогла показать рост, как в ЛСР и Самолет. Очень жаль. Акционеры продолжают ждать переезда.

( Читать дальше )

Блог им. GlobalInvestfund |VK — зачем инвестировать в то, что не приносит деньги?

- 25 марта 2024, 18:36

- |

📱 VK — зачем инвестировать в то, что не приносит деньги?

Посмотрим на годовые результаты и решим: а нужно ли покупать акции VK?

🖥 Операционные показатели (г/г)

🟣Средняя дневная аудитория площадок выросла на 13% — до 78 млн чел.

🟣Проведенное время на площадках увеличилось на 6% — 3,4 млрд минут/день.

🟣Просмотры VK Видео выросли на 18%. Клипы — на 47%.

📊 Финансовые показатели (г/г)

🟣Выручка выросла на 36% — до 132,8 млрд руб.

🟣Операционный убыток составил 24,3 млрд руб.

🟣Чистый убыток по году составил 34,3 млрд руб.

🟣Свободный денежный поток — минус 57 млрд руб.

🟣Чистый долг утроился до 130 млрд руб.

💬 Коротко о ситуации

Основной вклад на рост выручки оказала онлайн-реклама. Она прибавила 40% и составила 79,7 млрд руб.

На операционном уровне убытки. В этом поспособствовали опережающий рост расходов на персонал (+43,8%), вознаграждения агентам и партнерам (+69,6%) и маркетинг (+75,8%).

⭐️ Мнение GIF

VK продолжает прибавлять в выручке по всем сегментам. Однако конвертировать выручку в прибыль пока что не может. Чистый долг сопоставим с капитализацией.

( Читать дальше )

Блог им. GlobalInvestfund |Х5 — никаких дивидендов, только инвестпрограмма!

- 22 марта 2024, 14:39

- |

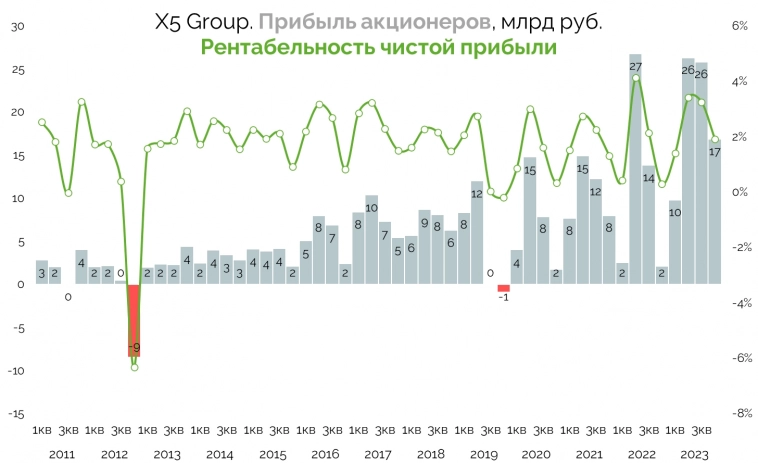

Х5 — никаких дивидендов, только инвестпрограмма!

Х5 продолжает захватывать лидерство на рынке. Пока бумаги падают, нужно их докупать?

📊 Основные выводы по отчету

🟢Выручка выросла на 25% к прошлому году — 881 млрд руб. При этом маржинальность по чистой прибыли в последнем квартале почти 2%. Предыдущие два года была ниже 1%.

🟢Чистый долг по итогам года снизился. Долговая нагрузка по шкале ND/EBITDA (с учетом аренды) ~ 2,2х. Без аренды показатель равен 0,3х.

🟢Компания вернулась к росту инвестпрограммы. По итогам года потратили 117 млрд руб. против 74 млрд руб. годом ранее.

🟢Свободный денежный поток оказался под давлением. Он составил 56 млрд руб. за 2023 год против 73 млрд руб.годом ранее.

🟡 А будут ли дивиденды?

Группа продолжает накапливать кэш. Краткосрочные финансовые активы выросли с 84 до 116 млрд за квартал. Потенциальные будущие дивиденды — 427 рублей.

Выплату по итогам 2023 года Совет директоров не рассматривает. Группа еще не редомицилировалась в РФ.

⭐️ Мнение GIF

( Читать дальше )

Блог им. GlobalInvestfund |🪓 Сегежа — все еще печально или надежда есть?

- 22 марта 2024, 14:27

- |

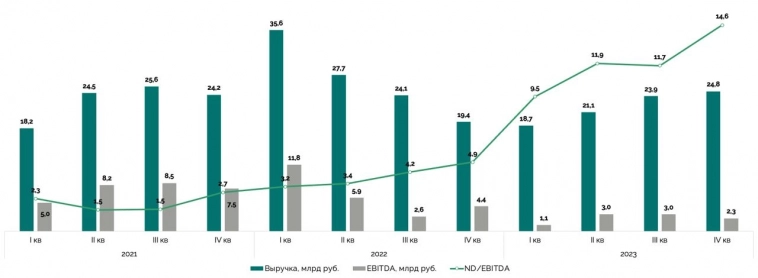

🪓 Сегежа — все еще печально или надежда есть?

Годовые результаты оставляют желать лучшего. Есть ли хоть что-нибудь положительное в отчете за IV квартал или срочно пора бежать из бумаги?

❓ Что нужно знать о рынке?

У Сегежи на 59% экспортная выручка. Цены в валюте на бумагу, пиломатериалы, фанеру и балку все еще ниже средних уровней за последние 6 лет.

📉 Ключевые финансовые результаты IV квартала

🟢Выручка выросла всего на 4% к прошлому кварталу.

🟢OIBDA потеряла 23%. Маржинальность сжалась до 9%.

🟢Операционный убыток составил 1,5 млрд руб.

Из-за роста ключевой ставки ускорился рост процентных расходов — практически 5 млрд руб. в квартал.

❗️ Ситуация с долгом критическая!

🟢ND/EBITDA с учетом аренды — 14,6х.

🟢CAPEX снизился на 38%.

🟢Чистый долг превысил 136 млрд рублей. 40% необходимо будет рефинансировать уже в текущем году. Средняя ставка по долгу — 16%.

⭐️ Мнение GIF

Риски размытия акционеров растут. Компанию поддержит восстановление цен или сильная девальвация. Про отдачу акционерам в текущих условиях можно забыть. EV/EBITDA = 21x.

( Читать дальше )

Блог им. GlobalInvestfund |Лента — возвращение в портфели инвесторов?

- 21 марта 2024, 15:43

- |

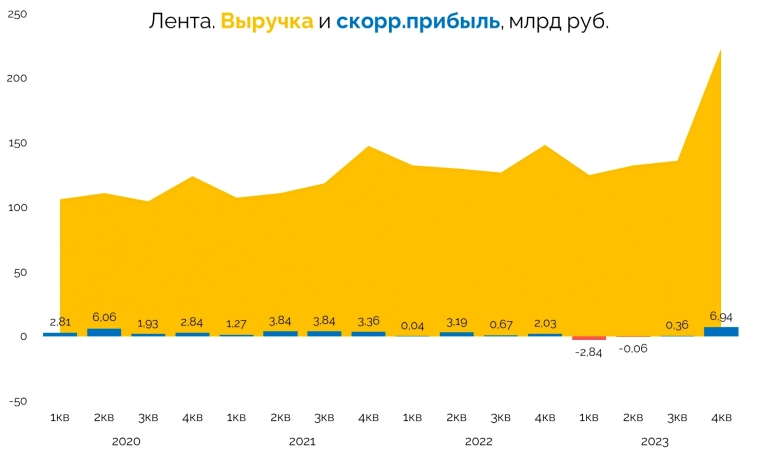

Лента — возвращение в портфели инвесторов?

Компания показала сильный отчет. Неужели сейчас акции вновь могут быть интересны?

🔆 Монетка миллиард бережет

🟢Выручка выросла на 50% — до 223 млрд рублей.

🟢Скорректированная чистая прибыль составила 6,9 млрд за квартал против убытка 292 млн в IV квартале 2022 года.

🟢Успех был обеспечен покупкой розничной сети Монетка — прибавка около 685 тыс. кв. м. и 2,3 тыс. магазинов формата «у дома».

🛠 CAPEX и долг

Компания нарастила объем капитальных затрат в IV квартале до 79 млрд руб. Ранее тратили около 3-4 млрд рублей в квартал.

❗️ Монетка могла обойтись примерно в 70 млрд рублей.

Для покупки Монетки Компания нарастила долг до 140 млрд руб. Чистый долг с учетом аренды составил 217 млрд руб.

📊 Мультипликаторы в случае успешной консолидации

ND/EBITDA — менее 3х.

Форвардный EV/EBITDA — 3,2х.

⭐️ Мнение GIF

Ждем существенного прироста выручки и в 2024 году. Готовы рассмотреть Ленту в качестве кандидата в идейный портфель.

( Читать дальше )

Блог им. GlobalInvestfund |🐟Инарктика — растет спрос на рыбку, растут и акции!

- 18 марта 2024, 14:16

- |

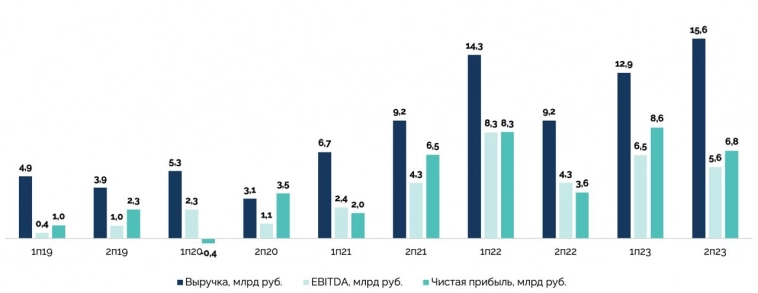

Инарктика — растет спрос на рыбку, растут и акции!

🐟 Что нужно знать о рынке рыбы?

Рынок продолжает восстановление. Пока все еще ниже уровней 2021 года. Сейчас Инарктика занимает 19% рынка лососевых в РФ в натуральном выражении и 29% в деньгах. Компания ожидает выход собственного завода в Карелии на полную мощность в 2025 году.

📈 Ключевые финансовые показатели за второе полугодие (г/г)

🔘Выручка прибавила 69,4% — впервые превысили 15 млрд рублей за полугодие.

🔘Валовая прибыль выросла в 2 раза почти — до 11 млрд руб.

🔘Чистая прибыль оказалась ниже уровня первого полугодия. Годовой результат составил 15,5 млрд руб.

❗️После SPO компания претендует на попадание в состав Индекса МосБиржи. Это может поддержать рост акций.

Как дела с долгами?

Процентные расходы увеличились на фоне размещения облигаций. Однако ND/EBITDA все еще на низком уровне 1,1х. Часть долга обслуживают по льготным ставкам — до 5%.

🧮 Мультипликаторы

P/E = 5,1x. P/S = 2,8x. EV/EBITDA = 7,7x.

( Читать дальше )

Блог им. GlobalInvestfund |Совкомфлот — санкции дивидендам не помеха!

- 18 марта 2024, 12:17

- |

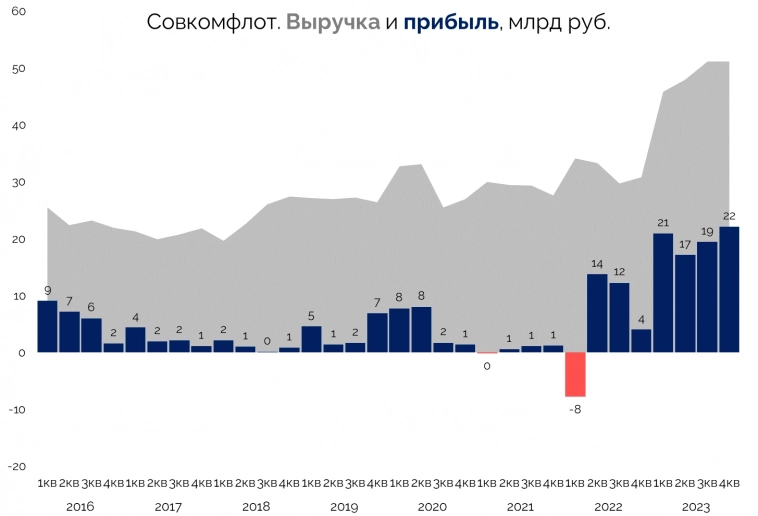

⚓️Совкомфлот — санкции дивидендам не помеха!

Долгосрочные контракты и высокая рыночная конъюнктура позволили не обращать внимания на трудности. Значит, будут дивы! На что можно рассчитывать?

Ключевые результаты за 2023 год

🟣Выручка составила $2,3 млрд против $1,9 млрд годом ранее.

🟣Прибыль выросла более чем в 2 раза. Она составила $943 млн против $385 млн годом ранее.

🟣Феноменальная рентабельность капитала на уровне 19,5%.

🟣Чистый долг компании продолжает снижаться и по итогам 2023 года составил $300 млн. Снижение ND/EBITDA до 0,2х.

🟣Оценка компании на рынке — 2,4 EV/EBITDA.

🟡 Какие будут дивиденды?

Скорректированная прибыль для расчета дивидендов — 83,5 млрд рублей или 35,17 рублей на акцию.

Итоговый дивиденд летом 2024 года может составить 11,27 рублей. Потенциальная дивидендная доходность 8,4%.

⭐️Мнение GIF

Если все останется на текущих местах, компания может выплатить в 2024 году от 16 до 20 рублей дивидендов на акцию или 12-15% дивидендной доходности.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

( Читать дальше )

Блог им. GlobalInvestfund |НоваБев — результаты огорчили инвесторов?

- 14 марта 2024, 13:20

- |

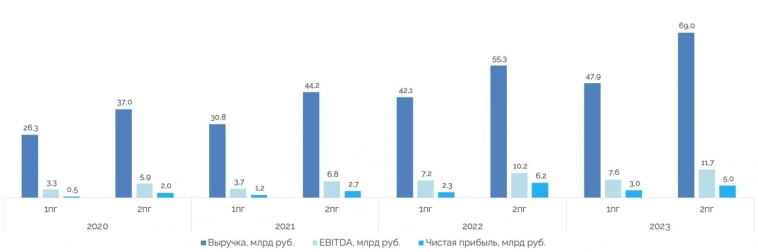

🍷 НоваБев — результаты огорчили инвесторов?

📊 Финансовые показатели второго полугодия (г/г):

🟣Выручка выросла на 24,8%.

🟣Валовая прибыль прибавила 15,2%.

🟣Коммерческие расходы увеличились на 24%.

🟣Чистая прибыль снизилась на 18,8%, по году — на 4%.

🔖 Долговая нагрузка

Компания погасила долг на 8,2 млрд руб. ND/EBITDA снизился до 1,7х.

Денежные потоки

Оборотный капитал равен 435 рублей/акцию или 16,3% от выручки.

CAPEX на уровне первого полугодия. Его основа — расширение ВинЛаб. Свободный денежный поток (FCF) во второй половине года составил 5,8 млрд руб.

🟡 Какие могут быть дивиденды?

По дивидендной политике на дивы направляют 100% чистой прибыли. Это ориентирует на доплату в 201 рубль итоговых дивидендов.

⭐️ Мнение GIF

НоваБев сохраняет статус растущей алко-ретейл фишки. Оценка 5х по EV/EBITDA не выглядит завышенной. Явной недооценки в компании нет.

В фокусе — заседание совета директоров 18 марта. На нем объявят рекомендацию по финальным дивидендам. А уже в апреле состоится ГОСА.

( Читать дальше )

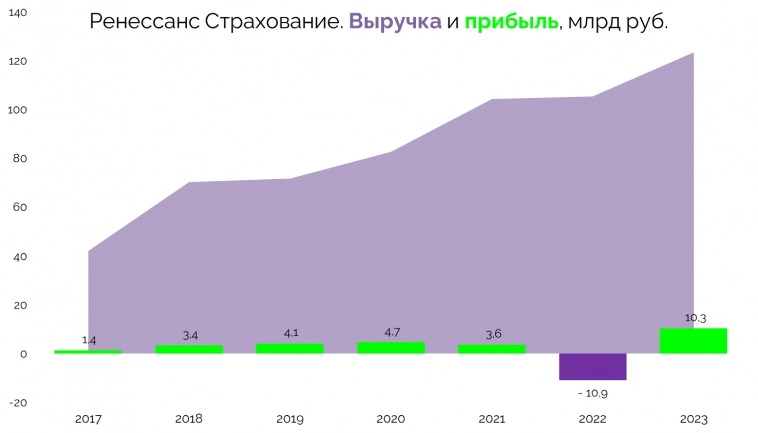

Блог им. GlobalInvestfund |Ренессанс оформил страховку на рекордную прибыль!

- 12 марта 2024, 16:03

- |

Ренессанс оформил страховку на рекордную прибыль!

📈 Ренессанс вернулся к росту!

🟣Объем страховых премий вырос на 17,2% — до 123,4 млрд рублей.

🟣Автострахование прибавило год к году 15,7% или 38,1 млрд рублей.

🟣Инвестиционный портфель на конец 2023 год вырос на 22,8% — до 182 млрд рублей.

🟣Коэффициент достаточности капитала на конец 2023 года составил 171%.

🏆 Рекордная прибыль

Прибыль компании составила 10,3 млрд рублей.

Рентабельность собственного капитала — 26,3%.

📈 Что сделают с прибылью?

Ренессанс объявил дивиденды за 2023 год в размере 2,3 рубля на акцию. Оставшуюся чистую прибыль направят на покупку Райффайзен Жизнь.

Райффайзен Жизнь сможет увеличить на 15% объем страховых премий — позитив для будущей прибыли компании.

⭐️ Мнение GIF

Ренессанс остается интересной и растущей компанией на рынке страхования. Компания может показать опережающую динамику на рынке благодаря эффективности бизнеса и сделкам M&A.

Ждем новостей о сделке по Райффайзен Жизнь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс